Qu’est-ce que le PER ?

Le Plan Épargne Retraite (PER) est une solution innovante conçue pour ceux qui souhaitent préparer sereinement leur avenir financier. Plus qu'un simple produit, le PER s'est rapidement imposé comme l'un des piliers incontournables pour préparer sa retraite dans les meilleures conditions. Devant l'abondance d'offres disponibles sur le marché, réaliser un comparatif PER est devenu essentiel pour dénicher le meilleur PER correspondant à ses besoins.

Qu'il s'agisse d'un PER individuel ou d'un PER entreprise, chaque solution a ses spécificités. Le Plan Épargne Retraite individuel se distingue notamment par sa flexibilité, permettant à chacun d'adapter ses versements selon ses capacités financières et ses objectifs. Mais comment choisir le bon plan parmi tant d'options ? C'est là que le classement PER entre en jeu, proposant une hiérarchisation des offres basée sur différents critères de performance et de fiabilité.

Un autre outil précieux pour les épargnants est le simulateur PER. Grâce à la simulation PER, il est possible d'anticiper le montant que l'on pourra percevoir une fois à la retraite, et ainsi d'ajuster ses investissements en conséquence. De plus, le Plan Épargne Retraite offre des avantages non-négligeables, car la fiscalité PER a été pensée pour encourager l'épargne à long terme.

En somme, le PER est bien plus qu'une simple solution d'épargne : c'est un outil complet qui permet à chacun de prendre en main son avenir financier. Que vous cherchiez le meilleur PER ou que vous souhaitiez simplement comprendre son fonctionnement, sachez qu'il existe de nombreux outils et ressources pour vous accompagner dans cette démarche.

Nos PER

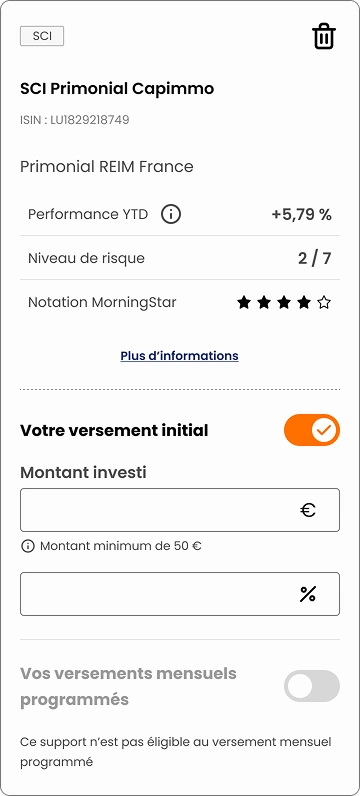

Chez Meilleurtaux Placement, votre avenir est notre priorité. C'est dans cette optique que nous avons soigneusement sélectionné des partenaires de confiance pour vous proposer des solutions d'épargne retraite adaptées à vos besoins. Meilleurtaux Liberté PER, assuré par Spirica, est le choix idéal pour ceux qui souhaitent flexibilité et performance. Grâce à notre partenariat avec le Groupe Apicil, nous proposons également Meilleurtaux PER, synonyme de fiabilité et d'expertise dans le domaine de l'épargne retraite. Et pour une solution éprouvée et robuste, Suravenir PER se démarque par son engagement envers la sécurité et la rentabilité. Avec meilleurtaux, bénéficiez des meilleurs contrats pour une préparation optimale à la retraite.